1.从飞在天上,到落地造车

现阶段的“无人机一哥”大疆,身上贴着一个鲜明的关键词——求变。

经过了几年的默默折腾,“神秘项目”大疆车载终于浮出水面。倒不是说造无人机的大疆突然也要跑去造整车,它是以大疆车载的品牌,向汽车企业提供自动驾驶解决方案,做汽车行业的一级供应商(Tier1)。

站在创始人汪滔的角度,重金投入汽车业务,是大疆“失宠”后想重回高增长必然的决定。

没有人会去质疑大疆在无人机领域的成功。前瞻产业研究院《2018-2023年中国无人机行业市场需求预测及投资战略规划分析报告》对其公开统计资料汇总显示,2013-2017年大疆科技的销售收入以每年约一倍的速度增长。尤其在2015-2017年,大疆营收分别达59.8亿元、97.8亿元、175.7亿元,增速维持在60%以上。

然而之后的2018年往往被认为是大疆的拐点之年。据“全天候科技”经由投资人获得的独家数据(求证未得到大疆明确答复),2018—2019年,大疆的收入和净利润相比2017年均出现了下滑,尤其是2018年,营收、净利润都处于这三年的低谷。

业务层面上,大疆产品产品线覆盖消费级、专业级,和行业应用、农业应用,前后两部分也就是常说的To C和To B的区别。在这其中,消费级无人机在大疆收入构成中占绝对的大头,主要包括御Marvic系列、DJI FPV系列、晓Spark系列、精灵Phantom系列、灵眸Osmo系列和机甲大师RoboMaster系列。

但是自2018年发布旗舰无人机Mavic之后,大疆已3年没有Mavic的发布消息。2019年号称“以小博大”的Mavic Mini,曾创下公司成立14年来的销量之最,停产后于2020年底更新发布Mini2,能否续写入门级航拍器的销量传奇,尚未有具体销量数据支撑。

至于教育机器人,自2015年起的四年时间内,大疆投入了约3.5亿元到机器人大赛,却没有构建可从中获利的商业化模式。所以外界给RoboMasters的标签普遍是:这是一场大疆变相的高价招聘会,有招揽人才的野望,有打造工程师文化的情怀,唯独弱化了盈利目标。

同时,《智能相对论》认为,另外几个板块的新业务目前来看都担不起“再造一个大疆”的重任。

专业级中的手持云台等手持影像产品,作为原本推动业绩的第二个火车头,并不能延续大疆在天空端的绝对优势,在与智云、GoPro等对手的激烈竞争下,市场占比难以过半。考虑到全球手持云台32亿元左右的市场规模(2020年,艾瑞资讯行业研究报告预测),如此小的市占率所带来的营收,并不足以撑起大疆1660亿元的估值。

农业应用中,大疆植保无人机去年营收在国内市占比倒是超过了50%,但农业近几年虽然需求增速迅猛,在细分领域却有着各种差异化的定制需求,很难出现消费无人机用一个标准品“赢家通吃”的局面。

对如此背景下的大疆来说,只有汽车这个万亿级市场,才足够大到有望担起第二引擎的重任。

2.难以放下的“天生骄傲”

很多人说,大疆一出关正赶上了汽车智能化成为业界共识的时刻,其实不是的。实际从2016年,大疆就开始在幕后闷了5年时间做研发。区别于火热造车的大多数科技公司,它没有在前期大肆宣传,而是选择了“文火慢炖”的方式进入车载领域——不得不说,这很“大疆”。

《智能相对论》看到,过去5年的“造车”之路,大疆走得并不轻松。它几乎尝试了所有主流路径:合资成立过自动驾驶公司、做车企的智能驾驶一级供应商、也卖激光雷达,在此期间还经历了多次组织架构调整。

大疆还前所未有地遭遇了人才荒。此前在无人机地盘上大疆一直都不担心招人,大疆的offer就是最好的offer。但进入自动驾驶行业,巨头林立、人才稀缺,业界“大牛”要么自己成立公司、要么被巨头抢走,大疆的金字招牌难以像之前那样好用。

自动驾驶行业人才本就稀缺,此外根据猎头公司及离职人员透露的消息,大疆很少会给新人期权股票。再加上至今也没公布上市计划,这都可能导致大疆的对高级人才吸引力骤减。

然而这也许还仅仅是开始。大疆造车,是一场彻底的、关于如何离开舒适区的战斗。

别的不说,搞定B端车企客户、当“乙方”,某些方面就让大疆没那么舒服——毕竟在固有认知当中,大疆是一家擅长To C超过To B的公司。

以前做无人机的时候成绩太好,可以跟供应商、合作伙伴签一些很硬气的条款。但现在做车企的一级供应商,之前的“傲慢”难免延续了下来,而这却不是大疆能制霸的那个领域了。创始人汪滔喜欢隐居幕后,习惯与政治、资本和媒体保持距离。就连大疆车载在2021上海车展的首次亮相,也都是总裁罗镇华和企业战略总监张晓楠等人代表出席。

说来有趣,大疆曾在2017年与东风资管成立了自动驾驶公司“丰疆智能”。但在2019年底,大疆撤走了所持的全部股份,仅仅是因为“合作双方风格不同,大疆还是喜欢做自己能100%控制的事。”

大疆着实不是一个能“服侍”人的公司。

小的合作方看不上,上汽、一汽这种国有企业又有自己的高姿态,大疆的天生骄傲,似乎不得不试着放下。换个角度,尽管B端经验欠缺,但大疆擅长“基于技术去做系统架构型的研发”,其实在服务B端时颇有优势。未来想做好一级供应商,需要大疆改变过去的一些性格,学会倾听和吸收B端客户的各种“非标”需求、学会平衡直销与代理之间的利害关系等等。

3.值得期待:两个差异化策略

回归到业务本身。大疆车载的消息刚出来时有评论说:同样以技术见长的大疆与华为踏入了同一条河流。实际上两者有明显的区分度。

大疆这边,把之前无人机用过的“低价走量”的竞争策略,又搬来用在了智能驾驶业务上。

为了降成本,最近半年内大疆车载撤掉了原本的毫米波雷达产线,转交代工厂生产。而毫米波雷达的芯片采购,也开始从德州仪器和英飞凌等国外供应商,转换到国产品牌。同时大疆把智能驾驶域控制器的算力也降至20 Tops,这意味着售价15万以下的车型也用得起。

年初,大疆宣布了与上汽通用五菱BAOJUN品牌的合作,后者提出要打造“人民的智能驾驶”,从中不难看出大疆车载的差异化定位。

因此,有业内人士将大疆称为智能驾驶Tier1中的“小米”。

这跟华为的策略形成了分野:华为给北汽极狐阿尔法S提供的中央超算平台算力高达400Tops和800Tops,整车售价也超过38.89万。

“低成本”三个字,对车企无疑有致命的吸引力。但目前来看,大疆与头部车企的合作进度,要慢于同样“跨界”做一级供应商的华为,这与上文提到过的人才缺失问题脱不了关系。但随着技术问题的解决,大疆差异化的低价打法效果如何,仍然值得期待。

此外,大疆从2016年开始研发其中最核心的传感器“激光雷达”,成立了全资子公司Livox。但大疆的激光雷达方案是个“冒险之举”,也可以说是大疆第二个差异化策略。

具体来说,Livox使用的是“非重复扫描技术”,点云呈现花瓣形,这和其他所有玩家的“重复性扫描”方案都不一样。如果客户要使用Livox的激光雷达,就必须重新研发算法进行适配。

大疆之所以要走这个“弯路”,一是市面上现有方案技术不成熟,制约着大疆所看重的“量产”;二是独特的方案能很大程度避免专利纠纷。

由于Livox的方案对客户是一笔新增成本,这导致了前期推广非常艰难。但业内分析认为,Livox的激光雷达能在今年同时基本满足“过车规”、“大规模稳定交付”、“成本低”三个条件。如果主机厂今年想增加卖点搭载激光雷达上车,Livox必然是核心选择之一。小鹏汽车就在年初宣布与Livox合作,年底量产,Livox也正式成为小鹏在激光雷达领域的首家合作伙伴。

4.造整车,时机尚未成熟?

造车,似乎是眼下所有科技公司都在做的事情,也是大疆股东与外界的期待。

其实纵观大疆产品发展史,无论是从飞控系统到航拍无人机,还是从航拍悬挂云台到手持云台,都是从子系统切入、再发展至系统成品。按这套路,未来的确很有可能会向造整车出发。

毕竟,大疆擅长做To C,品牌够响亮。后期如果出海,似乎没理由胜不过老外陌生的“蔚小理”;再者,眼下智能驾驶供应商与车企之间的合作并非长久性,很多车企最终会转向自研自动驾驶技术。届时,大疆也许还是会被迫造车来以形成自己的闭环。

但目前阶段,汪涛显然尚在犹疑。

他对品牌的想法也跟其他人很不一样。不同于小米和蔚来,汪滔觉得大疆的核心价值不是品牌,而是技术。他似乎不想用这个品牌到处拓展品类,更多的是从技术的衍生性去拓展业务。

况且,大疆目前在品牌、制造、资金和销售渠道的积累,并不足够给它“造车”带来绝对优势。

从钱的角度看,小米号称准备了100亿美元造车,蔚来理想小鹏都在资本市场上增发融资,为技术自研、开发新车型等做准备。大疆无疑还是一家很有钱的公司,但它可能要打破自己不爱融资的习惯,才能保证现金流安全。

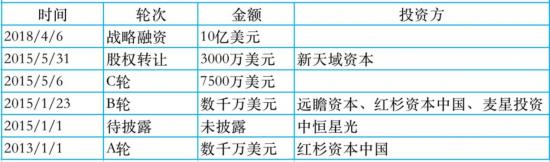

2018年的10亿美金融资是大疆迄今为止最大规模的一笔。在一些投资人看来,大疆怎么还不到IPO的阶段?但其实一直以来,大疆都没有沟通过关于IPO或者下一轮融资的安排。

从销售渠道来看,大疆现在专注线上销售,几乎没有线下直营门店,去年把国内4家直营旗舰店都转让给了以代理商为主的合作方,节省了线下成本。但以后如果要卖车,线下门店资源就需要再重建,而现下各大车企都在争抢稀缺的线下商超一楼大面积门店。

造整车,大疆未必不想,但时机也许真的还没成熟。

5.不确定性中的确定

行业内有这样一种论调:“如果大疆这次没转型成功,它就没落了,它就一辈子卡在那,而且会逐渐走下坡路,就像IBM和诺基亚那样”。

大疆转型的胜算大吗?

我们不妨来思考一个问题。在大疆刚开始研究自动架势的时候,不论是技术还是供应链等方面,都存在高度的不确定性,那么是什么让大疆当时有足够信心选择成为Tier1,作为对未来的押注?

自动驾驶的不确定性始终都很多,但大疆看到的,或许是它的确定性。

本质上,自动驾驶有一套基本框架,行业中争论的最热问题,都逃不开这套框架的几个维度。

比如摄像头视觉技术和激光雷达技术路线,使不使用高精地图、是否依赖路端感知等问题,根本上来说都是广义上传感器维度上的设计思考;分布式架构还是集中式架构,基于GPU、FPGA、专用算法加速IP还是其他异构平台,属于对算力和软硬件协同设计的分析;依赖深度学习技术、还是用基于模型的传统方法,是在算法软件层面的解构;具体落地形式上是Robotaxi落地运营、还是像特斯拉一样用大规模量产的汽车,这涉及到如何获取数据。

传感器、算力、算法软件和数据,是这套框架中的四个维度,可以总结为智能机器人系统在技术上实现的“四座大山”。

在汽车之前,这几个维度上效率实现最高的产品,恐怕就是无人机,所以大疆选择将自己的资源与方法论迁移到自动驾驶当中。目前的同行队伍慢悠悠地扩大,正如大疆看似慢悠悠的造车之路——除了五菱与小鹏,大众也在年初首次披露,与大疆在视觉信息处理领域合作研发基于各种道路场景的自动驾驶,计划2023-2024年搭载上车。

上行失速,迫降“造车”。对于大疆来说,导致困境的是恰恰是曾为其带来巨大成功的无人机市场,为了存活,它可能不得不改变本性。对市场而言,看多了猛火爆炒型的造车新势力,大疆这种过去5年“文火慢炖”型的玩法,倒是能让人生出别样的期待。

2018年那轮10亿美元融资后,大疆估值达到150亿美元,而投资人给定的“小目标”是2023年估值达1500亿美元。想要实现,无论是在无人机还是造车战场上,大疆都必须再赢一次。

参考资料:

《大疆造车疑云》,36氪

《大疆也闯入“新造车”,有逻辑吗?》,极客鹏友说

《大疆与华为踏入同一条河流》,华尔街见闻

*本文图片均来源于网络

联系人:郑生

联系人:郑生 手机:13590332825

手机:13590332825 电话:0755-86635400

电话:0755-86635400 邮件:126352@qq.com

邮件:126352@qq.com 地址:深圳市南山区丽山路66-49号

地址:深圳市南山区丽山路66-49号